Доброго времени суток, уважаемые посетители! В этой статье мы обсудим тему Открытие ИП в 2022 году. Если у Вас возникли вопросы, смело задавайте их ниже, это бесплатно! Надеемся, что информация Вам пригодится

Подача документов

Регистрацией ИП будет заниматься налоговая инспекция по месту прописки (постоянной или временной) или по месту пребывания заявителя. При этом подача документов возможна посредством:

- визита в налоговую службу (лично/через представителя);

- визита в МФЦ;

- почтового отправления заказным письмом с описью вложений;

- электронной формы бумаг через сайт ФНС или портал Госуслуг (при условии наличия усиленной электронной подписи);

- нотариуса, который отправит документы в электронном виде, скрепив их своей электронной подписью.

Завершение регистрации

Узнать о готовности регистрационных документов можно через сайт ФНС или в своей налоговой инспекции. Стандартный срок – 3 рабочих дня.

Свидетельство о регистрации ИП в 2022 году не выдается. Его заменяют лист записи ЕГРИП и уведомление о постановке на учет в налоговой инспекции. По умолчанию они направляются на электронную почту предпринимателя. При желании иметь их бумажные версии нужно подавать дополнительный запрос.

Выбор кода ОКВЭД

Сперва нужно разобраться, какому коду по ОКВЭД соответствует деятельность, которой планируется заниматься. Актуальные сведения указаны в новом справочнике кодов ОКВЭД-2 — действует с 01.01.2017 г., именно по нему нужно ориентироваться, планируя открытие ИП в 2022 году.

Количество кодов для одного предпринимателя законом не ограничено, но при этом нужно выделить так называемый основной код согласно главному виду деятельности. Он же будет влиять на размер страховых тарифов (взносов за работников, если таковые будут).

Если впоследствии предприниматель решит заняться новым бизнесом, достаточно будет добавить новые коды ОКВЭД и при необходимости удалить неактуальные, подав заявление в свою налоговую инспекцию.

Также следует узнать о требованиях к лицензированию для выбранной деятельности, которые могут отличаться в зависимости от региона.

Подготовка документов

Для открытия ИП в 2022 году потребуется:

- копия всех страниц документа, удостоверяющего личность;

- копия ИНН;

- заявление на регистрацию (при подаче через представителя требуется заверить его у нотариуса);

- квитанция, подтверждающая уплату госпошлины;

- заявление о применении УСН (при необходимости).

Открыть ИП можно и при отсутствии ИНН. Он будет присвоен гражданину в процессе регистрации. Если же он был присвоен ранее, а потенциальный предприниматель скрыл этот факт, в регистрации будет отказано.

Отдельно стоит обратить внимание на заявление на открытие ИП. В 2022 году для него все также будет действовать форма Р21001, состоящая из 5 листов. Третий лист гражданам РФ заполнять и сдавать не требуется. Он заполняется только иностранцами и лицами без гражданства.

Скачать бланк заявления по форме Р21001 на открытие ИП:

В заявлении не должно быть исправлений и неточностей, это может стать причиной отказа в регистрации ИП. При внесении данных от руки можно писать только черными чернилами, при заполнении на компьютере – использовать шрифт CourierNew и высоту 18 пунктов. С полным перечнем требований можно ознакомиться в Приказе ФНС России № ММВ-7-6/25@ от 25.01.2012.

В бланк вносится следующая информация:

- на стр. 1 – ФИО будущего предпринимателя, ИНН (при наличии), пол, место рождения и гражданство;

- на стр. 2 –данные паспорта и место жительства;

- на листе А – коды ОКВЭД;

- на листе Б – ФИО заявителя, адрес электронной почты, номер телефона, порядок получения документов.

Сориентироваться, как будет выглядеть заполненное заявление, поможет образец.

Образец правильно заполненного заявления о госрегистрации ФЛ в качестве ИП:

На заявлении обязательно ставится подпись заявителя. Но момент подписания определяется обстоятельствами подачи документов:

- в присутствии инспектора налоговой службы – при личной подаче;

- в присутствии нотариуса – при обращении через доверенное лицо;

- в любое время, но только с помощью усиленной квалифицированной электронной подписи – при электронной подаче.

Выбор системы налогообложения

Еще один важный подготовительный этап для открытия ИП в 2022 году – определиться, каким образом будут уплачиваться налоги. По умолчанию действует общая система налогообложения (ОСНО) с максимальной налоговой нагрузкой и большим количеством отчетов.

Если позволяет вид и особенности деятельности, лучше перейти на один из спецрежимов с более лояльными условиями. Поскольку ЕНВД (так называемая «вмененка») с 2022 года отменяется, выбирать предстоит между следующими вариантами:

- УСН (Упрощенная система налогообложения). В 2022 году для нее предусмотрено ограничение: не более 112,5 млн руб. и не более 100 работников. При этом можно выбрать один из вариантов УСН — «Доходы» со ставкой 6% от полученных сумм или «Доходы минус расходы» с налогом 15% от их разницы. В некоторых регионах действуют пониженные ставки — 1-5% и 3-14% соответственно.

- ПСН (Патентная система налогообложения) – подразумевает приобретение патента на определенный срок (1-12 месяцев). Но она может использоваться для ограниченного перечня видов деятельности, определенного Налоговым кодексом. Кроме того, следует учитывать ограничение — максимум 15 работников и 60 млн руб. годового дохода.

- ЕСХН (Единый сельскохозяйственный налог) – может использоваться, если более 70% доходов предпринимателя формируется за счет деятельности в сфере сельского хозяйства. Налог составляет 6% разницы между доходами и расходами, но в некоторых регионах понижен до 0-5%.

Независимо от выбранной системы налогообложения ИП предстоит также уплачивать в ходе ведения деятельности взносы за себя в ПФР и ОФМС.

Уплата госпошлины

Если документы на открытие ИП планируется подавать в электронной форме, уплачивать госпошлину в 2022 году не требуется. Во всех остальных случаях ее размер составляет 800 руб.

Для формирования квитанции на оплату можно использовать специальный сервис ФНС. Порядок действий:

- Перейти по ссылке https://service.nalog.ru/payment/index.html.

- Выбрать вид платежа – Госпошлина за регистрацию ФЛ в качестве ИП (раздел Физическим лицам – Уплата госпошлины), заполнить соответствующие поля формы. При этом важно указать соответствующий тип платежа, если регистрировать ИП планируется через МФЦ, а не ФНС, иначе документы не примут или откажут в открытии ИП, когда факт оплаты «не по адресу» выяснится в процессе их проверки.

- Сформировать и распечатать платежный документ.

Оплатить счет можно на этом же сайте через банк или портал Госуслуги. Последний вариант позволяет получить 30% скидки.

Причины отказа в регистрации

Отказ в открытии ИП зачастую связан с ошибками в документах. Среди них опечатки, подписи от других лиц, оплата пошлины по неправильным реквизитам, отсутствие необходимых бумаг. Кроме того, в 2022 году отказать могут заявителю, который:

- выбрал неподходящий для ИП вид деятельности (производство/реализация алкоголя, психотропных и наркотических веществ, воздушные перевозки, частная охранная деятельность и пр.);

- имеет судебный запрет на занятие предпринимательством;

- был зарегистрирован предпринимателем и признан банкротом в течение 12 месяцев, предшествующих настоящему обращению в ФНС.

Читайте также:

- Налоги с зарплаты в 2022 году в процентах: таблица

- Налог на самозанятых граждан в РФ в 2022 году

- Налоги для ИП в 2022 году

Комментировать

НОВОСТИ 2022 ГОДА

Adblock

detector

Регистрация ИП: как можно подать заявление

Для постановки на учет в качестве индивидуального предпринимателя, заявитель должен подать соответствующее заявление в инспекцию ФНС по месту жительства.

Зарегистрироваться в качестве ИП может любой человек, в том числе и иностранец при наличии временной или постоянной регистрации на территории России, который является дееспособным и достиг 18-летнего возраста.

Заявление можно подать четырьмя способами:

- через МФЦ;

- через нотариуса;

- лично в ИФНС;

- по интернету.

При подаче заявления через МФЦ или нотариуса заявитель может выбрать любое отделение или любого специалиста. А в условиях второй волны коронавирусной инфекции перед посещением нотариуса или МФЦ стоит узнать график работы и как там идет прием (живая очередь или по записи).

Если заявитель решил подать заявление лично в ИФНС, то обращаться стоит в ту инспекцию, к которой он относится по месту жительства. Узнать адрес ИФНС можно по многоканальному телефону 8 800 222-22-22, или позвонив в любую налоговую службу в городе проживания. Специалист ФНС попросит сообщить свои фамилию, имя и отчество, суть обращения и адрес места регистрации. Эта информация необходима для составления обращения (внутренняя отчетность ФНС) и определения адреса ИФНС, куда нужно направить заявление о регистрации и пакет документов.

Обратите внимание, что в любом городе есть Управление ФНС и инспекции ФНС. При постановке на учет в качестве индивидуального предпринимателя необходимо обращаться именно в инспекцию, а не в управление.

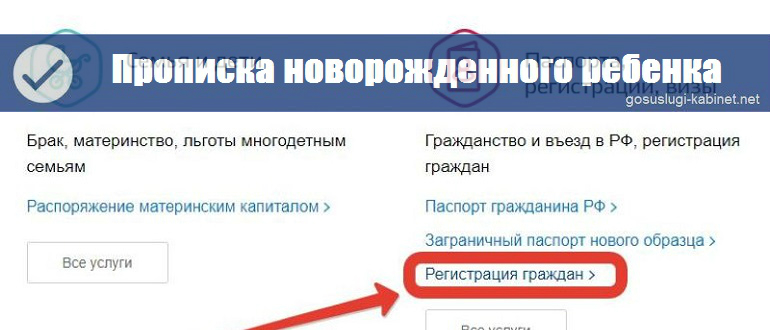

Зарегистрироваться в качестве ИП можно и через интернет на сайте ФНС или с помощью портала Госуслуг.

На портале Госуслуги есть специальный раздел «Государственная регистрация физического лица в качестве индивидуального предпринимателя». Там достаточно выбрать способ получения услуги и загрузить на сайт заявление и пакет документов. Для регистрации нужна подтвержденная учетная запись и ЭЦП.

Также можно зарегистрироваться на сайте ФНС. Для этого также потребуется создать личный кабинет налогоплательщика и подписать документы электронной подписью.

Возврат госпошлины

Есть несколько условий, при которых заявитель может вернуть ранее уплаченную государственную пошлину за регистрацию в качестве ИП.

Причины для возврата

ИП имеет право вернуть ранее уплаченную государственную пошлину при следующих условиях:

- госпошлина была уплачена в большем размере;

- человек передумал регистрироваться в качестве ИП;

- при заполнении платежки были допущены опечатки или ошибки, в том числе и в расчетном счете.

Других причин для возврата уплаченной суммы госпошлины нет, этот список является закрытым.

Можно ли вернуть госпошлину при отказе в регистрации ИП

Если человек оплатил государственную пошлину за регистрацию ИП и ему отказали в постановке на учет, вернуть уплаченную сумму уже нельзя – деньги оплачиваются не за принятое положительное решения и не за регистрацию ИП, а за сам факт рассмотрения заявления.

Однако с октября 2022 года для будущих индивидуальных предпринимателей сделали исключение. Если в регистрации ИП было отказано из-за непредставления всех необходимых документов или из-за допущенных ошибок в заявлении, то человек может не платить госпошлину повторно. Однако есть еще одно условие: подать повторное заявление о регистрации ИП или представить недостающие документы необходимо в течение 3 месяцев с даты вынесения отказа.

Обратите внимание, что ФНС дает право только один раз представить документы на регистрацию ИП без повторной оплаты государственной пошлины в течение 3 месяцев. Если человеку будет повторно отказано в постановке на учет (не важно, по каким причинам), то подать заявление в третий раз без оплаты госпошлины будет уже нельзя.

Как вернуть уплаченную пошлину

Для возврата ранее уплаченной государственной пошлины при наличии на то законных оснований человеку необходимо написать заявление в адрес ФНС с указанием следующих данных:

- сведения о плательщике госпошлины;

- дата и номер платежного документа, а также назначение и сумма платежа;

- причина возврата денежных средств;

- банковские реквизиты, на которые необходимо вернуть деньги.

Стоит отметить, что счет, реквизиты которого будут указаны в заявлении, должен принадлежать именно плательщику государственной пошлины за регистрацию ИП. Вернуть денежные средства на счет супруга или родственников нельзя.

К данному заявлению необходимо приложить чек или приходный кассовый ордер, а также, желательно, банковские реквизиты для возврата денежных средств.

Заявление и платежный документ необходимо направить ценным письмом с описью вложения в адрес ФНС или отдать его лично. Направить такое заявление через интернет или МФЦ нельзя.

Решение о возврате уплаченных денежных средств или об отказе в возврате выносится в течение 10 рабочих дней. При положительном решении деньги поступят на счет человека в течение 1 месяца.

Стоит отметить, что направить такое заявление в ФНС можно в течение 3 лет с даты оплаты государственной пошлины.

Адрес места регистрации ИП

Адресом места регистрации ИП является его адрес места прописки. Причем не временной, а именно постоянной. То есть индивидуальный предприниматель не может указать адрес места жительства по временной регистрации или какого-либо арендованного помещения.

Такой запрет установлен законодательно, и если указать иной адрес, налоговые органы будут вынуждены отказать заявителю в постановке на учет в качестве ИП.

Причины отказа в постановке на учет

Отказать в государственной регистрации могут при наличии нескольких оснований:

- представление старой формы заявления;

- заявление заполнено с ошибками (опечатки в ФИО, неверные сокращения, неправильные паспортные данные и другое);

- неверно указаны коды ОКВЭД;

- в заявлении указан неправильный адрес регистрации ИП;

- обращение в ИФНС не по месту регистрации человека;

- не уплачена госпошлина (если это нужно).

Также в регистрации откажут, если ИП был снят с учета по решению суда менее, чем год назад, или же человек лишен права вести предпринимательскую деятельность также по решению суда.

Некоторых интересует вопрос: могут ли отказать в постановке на учет в качестве ИП при условии, что у человека есть долги по налогам или кредитам. Ответ простой: нет, отказать не могут. Вне зависимости от долгов, в том числе и перед бюджетом, человек имеет право зарегистрировать ИП. Его ответственность перед кредиторами или бюджетом будет списываться в обычном порядке.

Как правильно выбрать коды ОКВЭД

При заполнении формы Р21001 нужно заранее выбрать те коды ОКВЭД, по которым ИП будет осуществлять деятельность. Найти коды несложно: их список есть в интернете, в справочно-правовых системах и на сайте налоговой службы.

Выбирать все коды не следует, так как в этом нет необходимости. Будущий предприниматель при обращении в ФНС уже примерно представляет, чем он будет заниматься, например, оказывать бытовые услуги населению или откроет магазин с одеждой.

В заявление необходимо выбрать один вид деятельности как основной. Ранее на этот нюанс предприниматели почти не обращали внимание – но в условиях первой волны коронавируса многие бизнесмены столкнулись с проблемой, так как, например, не могли возобновить деятельность, получить пропуск на свободное передвижение или государственные субсидии, кредиты и налоговые льготы.

Расширить перечень применяемых кодов ОКВЭД можно в любой момент. Для этого следует обратиться в налоговый орган с заявлением о расширении перечня ранее выбранных кодов деятельности. Эта услуга предоставляется бесплатно. Регистрировать новый вид деятельности в ФНС нужно не позднее 1 месяца с момента начала оказания новых услуг.

Как выгоднее зарегистрировать ИП

В заключение хотелось бы сделать несколько выводов по данной статье:

Во-первых, дешевле всего зарегистрировать ИП через МФЦ, так как это бесплатно. Если же в дальнейшем будущему предпринимателю нужна будет ЭЦП, то можно сделать электронную почту и зарегистрироваться через интернет. Регистрировать ИП лично через ИФНС – невыгодно.

Во-вторых, при заполнении заявления необходимо тщательно проверять все указанные данные. Иначе в регистрации ИП будет отказано. Также при заполнении ИП необходимо указывать только адрес постоянного места проживания.

В-третьих, обращаться с заявлением надо в налоговую инспекцию по месту проживания (регистрации) человека. В противном случае человеку откажут в постановке на учет в качестве ИП. То есть, если человек прописан в Брянске, а проживает в Москве, подавать заявление по форме Р21001 надо в брянскую инспекцию ФНС.

В-четвертых, если человек передумал регистрироваться в качестве ИП, то он сможет вернуть ранее уплаченную государственную пошлину, составив заявление и приложив чек оплаты. Срок для обращения за возвратом денежных средств составляет 3 года.

В-пятых, если будущий предприниматель допустил ошибки при заполнении заявления или представил в ФНС не все документы, то он может повторно подать заявление в течение 3 месяцев с даты получения отказа в регистрации. Такой «льготой» можно воспользоваться только один раз.

В 2022 году окончила Финансовый Университет при Правительстве Российской Федерации по специальности «Бухгалтерский учет, анализ и аудит». На протяжении 7 лет проводила семинары-тренинги по бухгалтерскому учету, налогообложению и кадрам. В настоящее время занимается бухгалтерской практикой.

Рекомендуем к прочтению

Пакет документов для постановки на учет в качестве ИП

Для регистрации ИП нужно не так уж много:

- заявление по форме Р21001;

- паспорт;

- квитанция об уплате государственной пошлины (при необходимости).

Если заявитель будет направлять документы на регистрацию через интернет, то ему нужно сделать сканы документов, а заявление заполнить с помощью одного из электронных сервисов или самостоятельно. Но распечатывать и сканировать заявление не надо – оно подписывается электронной подписью.

Обратите внимание, что заполнять заявление на регистрацию ИП с помощью специальных электронных сервисов надо аккуратно. Некоторые сайты могут создать, например, неактуальную форму заявления. Или же можно попасть на сайт мошенников, которые пытаются получить персональную информацию. Поэтому при заполнении формы используйте только проверенные сайты.

Дополнительно будущий предприниматель может составить уведомление о переходе на выбранный режим налогообложения, если он уже определился с выбором. Однако такое заявление можно будет подать и позднее, в течение 30 дней после даты регистрации ИП.

Госпошлина при регистрации ИП

Размер государственной пошлины за постановку на учет в качестве индивидуального предпринимателя в 2022 и 2022 годах составляет 800 рублей. Госпошлину необходимо оплатить, только если ИП регистрируется через ФНС. При регистрации через интернет, МФЦ или нотариуса уплачивать 800 рублей не придется.

Однако не стоит думать, что другие способы постановки на учет в качестве ИП бесплатны – если подать заявление по форме Р21001 через нотариуса, то придется оплатить услуги нотариуса. В зависимости от региона и ценовой политики, стоимость услуг нотариуса может составлять от 500 до 1 000 рублей.

При регистрации в качестве ИП через интернет заявителю нужно подписать заявление своей электронной подписью. Мало кто имеет такую подпись на постоянной основе. Изготовить подпись необходимо в специализированном удостоверяющем центре, для этого подойдет обычная ЭЦП, стоимость которой составляет от 700 до 1 200 рублей в зависимости от региона. Срок изготовление такой подписи – около 3 дней. Если человеку необходимо получить подпись раньше, то за «срочность» оплачивается дополнительно.

Единственный способ, как можно зарегистрировать ИП бесплатно – через МФЦ.

Патентная система для ИП в 2022 году

Что изменится с 1 января?

ТОЛЬКО ПОЛЕЗНАЯ

ТЕОРИЯ И ПРАКТИКА

Нажимая кнопку Подписаться, я даю согласие

на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

ТОЛЬКО ПОЛЕЗНАЯ

ТЕОРИЯ И ПРАКТИКА

Чем нельзя заниматься на патенте

C 1 января 2022 года в Налоговом кодексе появится перечень видов деятельности, по которым применять патент запрещено. Регионы обязаны соблюдать эти ограничения.

- Розничная торговля и общепит с площадью зала более 150 квадратных метров.

- Оптовая торговля и работа по договорам поставки.

- Грузовые и пассажирские перевозки, если ИП владеет или арендует автопарк размером более 20 машин.

- Сделки с ценными бумагами, кредитные и финансовые услуги.

- Производство подакцизных товаров, добыча и продажа полезных ископаемых.

- Деятельность в рамках договора простого товарищества или договора доверительного управления имуществом.

Ещё на патенте запрещено продавать маркированные лекарства, меха и обувь. Это ограничение продолжает действовать в 2022 году.

Переходные патенты для бывших вменёнщиков

Авторы поправок в НК РФ подстраховались на случай, если часть регионов не успеет принять свои законы по патенту до 1 января 2022 года. Они предложили временные правила для четырёх видов деятельности.

Переходные условия действуют для ИП, которые применяли ЕНВД в 4 квартале 2022 года по этому же виду деятельности. Такой патент выдадут на срок от 1 до 3 месяцев, но не позднее чем до 31 марта 2022 года.

|

Вид деятельности |

Базовая доходность (БД) |

Физический показатель (ФП) |

|

Услуги стоянок для автомобилей |

50 рублей |

Площадь стоянки |

|

Розничная торговля с залом от 50 до 150 квадратных метров |

1800 рублей |

Площадь торгового зала |

|

Общепит с площадью зала обслуживания от 50 до 150 квадратных метров |

1000 рублей |

Площадь зала обслуживания |

|

Автосервисы и автомойки |

12 000 рублей |

Количество сотрудников |

До даты вступления в силу регионального закона налоговая будет рассчитывать потенциальный годовой доход (ПД) по временной формуле:

12 × БД × ФП × К1 × 15/6 ×0,5.

К1 — всегда 2,005, это коэффициент для ЕНВД на 2022 год. Он одинаковый для всех видов деятельности.

Для примера посчитаем налог для розницы и общепита.

❎ Патент для магазина площадью 80 квадратных метров сроком на 3 месяца стоит 64 962 рубля:

Годовой ПД = 12 × 2022 × 80 × 2,005 × 15/6 × 0,5 = 4 330 800 рублей.

Стоимость патента на 3 месяца: 4 330 800 / 12 × 3 × 6% = 64 962 рубля.

❎ Патент для кафе с площадью зала 120 квадратных метров на три первых месяца 2022 года обойдётся в 54 135 рублей:

Годовой ПД = 12 × 2022 × 120 × 2,005 × 15/6 × 0,5 = 3 609 000.

Патент на 3 месяца: 3 609 000 / 12 × 3 × 6% = 54 135.

Если вы получили переходный патент, а после этого регион опубликовал закон, ваш патент не аннулируют и его стоимость не пересчитают.

Когда можно будет получить переходный патент — пока непонятно, ждём разъяснений от налоговой.

Если регион примет свой закон до 31 декабря 2022 года, налоговая рассчитает налог по обычной формуле: ПД × 6%. В этом случае просто возьмут сумму потенциального дохода из регионального закона — без сложных пересчётов на коэффициенты.